半天开发一款房贷计算器

2025-09-03

最近 苏州放开了二手房两年的限售🔗,有个朋友考虑开始看房子。

目前的贷款政策很友好,公积金利率 2.6%,商贷 3.0 %。

他纠结的问题有两个:

- 等额本息还是等额本金

- 如何操作提前还贷

就来咨询我。

我没有买过房子,因此这一块也不是很了解,只知道身边买房的朋友,一般都是选择 30 年期限的等额本息。

好在我有 GPT,结合 Claude Sonnet 4.0,不仅弄清楚了这个问题,还顺带花了半天时间,开发了一款自认为还算专业的 房贷计算器🔗。

除了支持常规的等额本金/等额本息和期限选择外,还增加了:

- 本金/利息可视化

- 前五年的利息占总利息的比例

- 提前还贷测算

产品的使用比较简单,结果清楚,开发的过程,基本就是在调整 Prompt,按下不表。

文章重点将放在背后概念的分析,以及如何选择适合自己的方式。

1. 等额本金/等额本息

选择等额本金还是等额本息,通常是贷款时要面临的第一个问题。

顾名思义,等额本金是每月还款本金固定,等额本息则是每月还款总金额固定。

几字之差,带来的影响是巨大的。

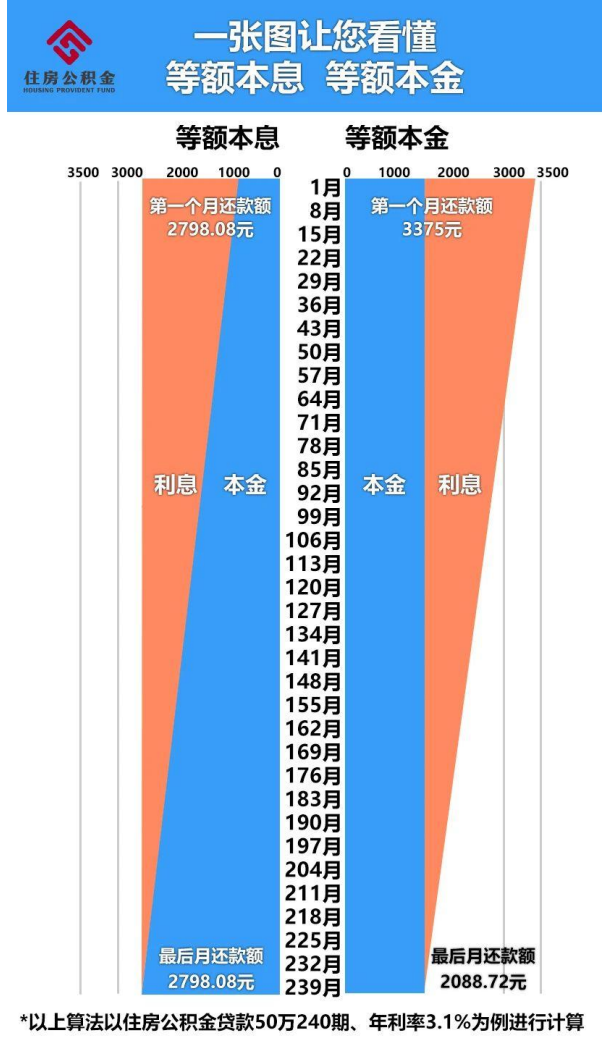

两者的特点分别是:

- 等额本金

- 每个月还款本金固定,利息随着贷款余额减少而降低

- 月供逐渐减少,压力也随之减小,但早期压力较大

- 总利息更少

- 公式:每月还款额= 贷款本金/还款月数 + (贷款本金- 已归还本金累计额) × 月利率

- 等额本息

- 每月还款金额固定,预期性较强

- 前期基本是在还利息

- 总利息更多

- 公式:每月还款额= [月利率× 贷款本金× (1+ 月利率)^还款月数] ÷ [(1+ 月利率)^还款月数- 1]

房贷是复利,上个月本金产生的利息,在当月会作为本金重新参与利息的计算。

这就是为什么相同期限,等额本金的总利息更少,因为在早期本金部分还款金额多,产生的复利相对较少。

同样可以解释,为什么人们常说,等额本息在前期基本是在还利息。尽管每个月还款金额固定,但本金和利息的比例并不是固定的,前期较多的未还本金会产生较多的利息,因此利息占比较高。

下图看着更加直观,利用 房贷计算器🔗 房贷计算器以得出类似的效果。

至于怎么选,因各家不同的经济状况而定,这里提供几个自己的看法,仅供参考:

- 家庭收入比较稳定,对利息不敏感,更关注当下的生活品质,选等额本息

- 收入在未来可能会下降,对利息敏感,延迟满足能力较强,且能承担早期还款压力的,选等额本金

2. 贷款期限

贷款期限是一个极其重要,却容易被忽略的选项。

这里要提到经济学中的一个概念,贴现(discounting)。

贴现是指将未来的货币转换成当前货币的实际价值。通俗地讲,贴现就是折合成现在的价值。

等额本息的计算,就用到了类似概念:年金现值。将在一定时期内按相同时间间隔在每期期末收入或支付的相等金额折算到第一期初的现值之和。

银行一开始给你 L 元;你之后每月固定还 A 元,这一串现金流对“现在”的价值(现值)应等于 L。

可见,时间和贴现率,影响未来货币的现值。时间越长,贴现率越高,现值损耗越多。

现在手里的 100 块,在 20 年,30 年后,价值是不同的。

对比 30 年和 20 年的贷款方案,会发现:

- 长期限(30 年)

- 月供低,压力小,基本不影响当下生活品质

- 利息多,意味着买房成本高

- 短期限(20 年)

- 月供高,对生活品质有一定影响

- 利息少,买房成本响应较低

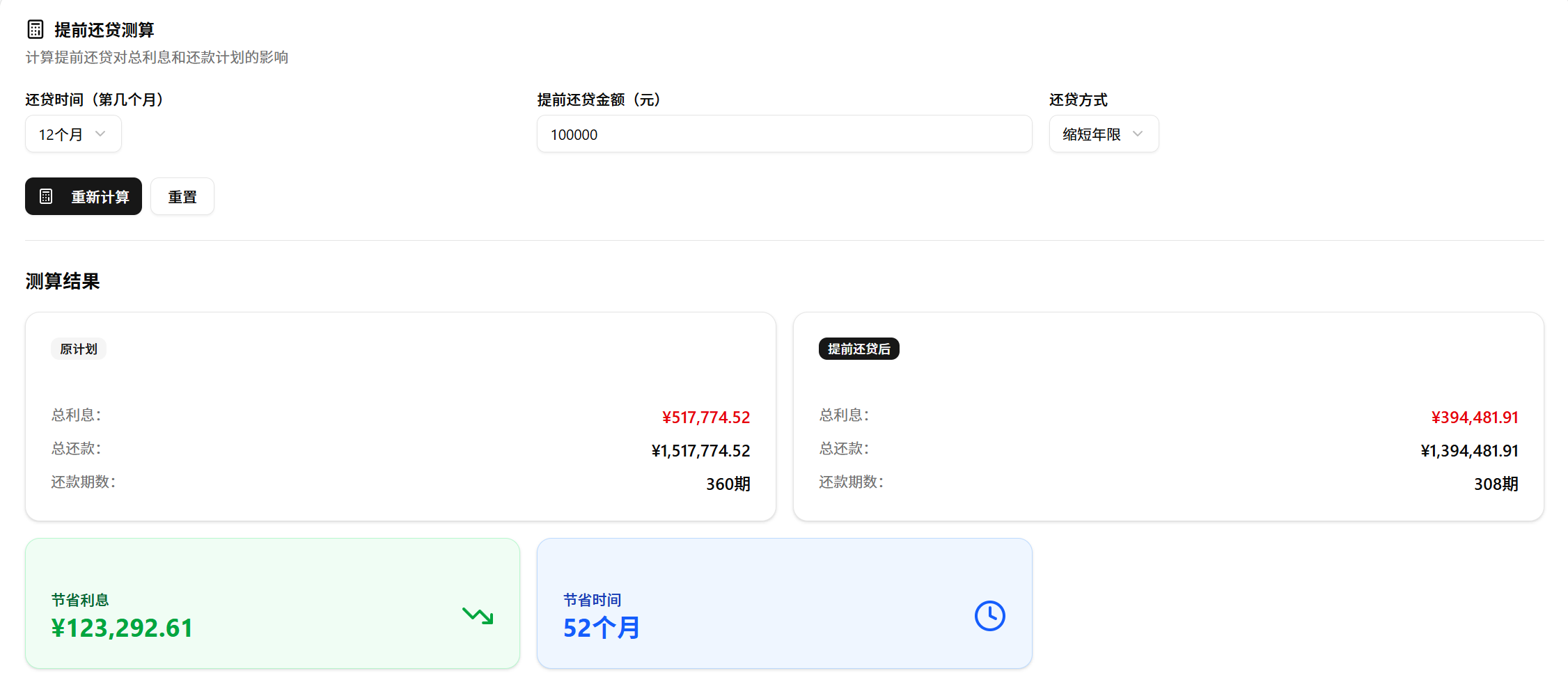

举个直观的例子,100w 贷款,利息 3.0%,按照等额本息计算:

- 30 年的利息为:¥517,774.52

- 20 年的利息为:¥331,034.23

我是一个比较偏好延迟满足的人,在还贷能力满足的前提下,我会尽可能地缩短贷款期限,减少总的利息投入。

3. 提前还贷

最近这两年,经济形势不乐观,导致很多人对未来的预期偏悲观。

于是手里攒下来的钱,很少去消费,而是填补房贷这个窟窿。

尤其对于等额本息这种方式,前五年利息占比很高(房贷计算器可以计算),提前还贷对于减轻利息负担效果显著。

因此“提前还贷测算”的功能,被加入到房贷计算器中。可以直观地计算出,在某个时间点提前还贷一定金额,节省的利息总额。

提前还贷的方式有两种:

- 减少月供

- 缩短年限

就纯粹节省利息的角度,“缩短年限”效果更好,但对现金流的影响比较大。

量力而行。

4. 总结

不记得从哪部电影里看到过,

生活有时候就像是打仗。为你未来的生活而战。

很多决定,尤其像房贷这种,一定不能稀里糊涂地做,不能人云亦云。每个家庭的情况都是不一样的。

至少先搞清楚几个基本的概念,再结合自身特点,偏好,收入,未来预期等,综合考量。

比如我,如果让我选择,我会选择 20 年等额本息,叠加减少月供的提前还贷。

背后的考虑是,相比 30 年,20 年的利息少很多;等额本息每月还款固定,预期性较强。另外,因为头几年还款中的利息占比较高,提前还贷有助于进一步减少总的利息支出,而且由于随时可以进行,减少月供的方式让手头有灵活的现金流储备,进退自如。还有一点很重要,个税里专项附加扣除,房贷的最长期限是 20 年🔗。

这样操作,利息总额尽可能少,对当下生活影响尽可能小,紧张的现金流也有一定的腾挪空间。

关注的公众号博主“金渐成”讲:

在经济扩张期加杠杆,紧缩期去杠杆。

很有道理。

没有绝对普适的道理,适合你的才是最好的。

(完)

参考

- 本文作者:Plantree

- 本文链接:https://plantree.me/blog/2025/mortgage-calculator/

- 版权声明:所有文章除特别声明外,均采用 CC BY-NC-SA 4.0 许可协议。转载请注明出处!

最后更新于: 2025-09-11T01:33:37+08:00